エクイティファイナンスは、企業が株式を発行して資金調達を行う方法で、特にスタートアップや成長企業が利用するケースが多い資金調達手法です。本記事では、エクイティファイナンスの基本的な仕組みから、そのメリットやデメリット、具体的な事例までを分かりやすく解説します。

1. エクイティファイナンスとは何か

1.1 エクイティファイナンスの基本的な定義

エクイティファイナンスとは、企業が株式を発行し、投資家から資金を調達する方法を指します。この資金調達方法は、負債を伴わず、企業の持つ所有権の一部を投資家に譲渡する形で資金を得る点が特徴です。

1.2 エクイティファイナンスの主な種類

エクイティファイナンスには以下の主な種類があります。

公開市場調達: 企業が証券取引所で株式を公開し、広く一般投資家から資金を集める方法。

プライベートエクイティ: 上場していない企業が特定の投資家から資金を調達する方法。

ベンチャーキャピタル: スタートアップが成長資金を得るために利用するケースが多い。

2. エクイティファイナンスのメリット

2.1 返済義務がない

エクイティファイナンスでは、負債とは異なり、資金調達後に返済義務が発生しません。これにより、企業のキャッシュフローに負担をかけることなく資金を確保できます。

2.2 リスク分散が可能

投資家がリスクを共有するため、万が一の損失があっても、企業がすべての責任を負う必要はありません。特に初期段階のスタートアップにとって大きなメリットです。

2.3 信頼性の向上

株式発行により、企業の透明性が高まり、信用度が向上します。これは、他の資金調達手段を利用する際にも役立ちます。

3. エクイティファイナンスのデメリット

3.1 所有権の希薄化

株式を発行することで、企業の所有権が分散され、経営に対するコントロールが減少する可能性があります。

3.2 利益分配の必要性

エクイティファイナンスで調達した資金に対して、将来的に配当を支払う必要がある場合があります。これにより、企業の利益が圧迫されるリスクがあります。

3.3 資金調達プロセスの複雑さ

株式発行には、法的手続きや投資家との交渉が必要であり、これに時間とコストがかかる点がデメリットとなります。

4. エクイティファイナンスの具体的な活用例

4.1 スタートアップ企業の資金調達

多くのスタートアップが、製品開発や市場拡大のためにエクイティファイナンスを利用します。特にシード期やシリーズA/B/Cラウンドで活用されることが一般的です。

4.2 上場企業の追加資金調達

上場企業が新しい事業を展開する際、エクイティファイナンスを通じて資金を調達するケースもあります。例えば、公募増資や第三者割当増資が該当します。

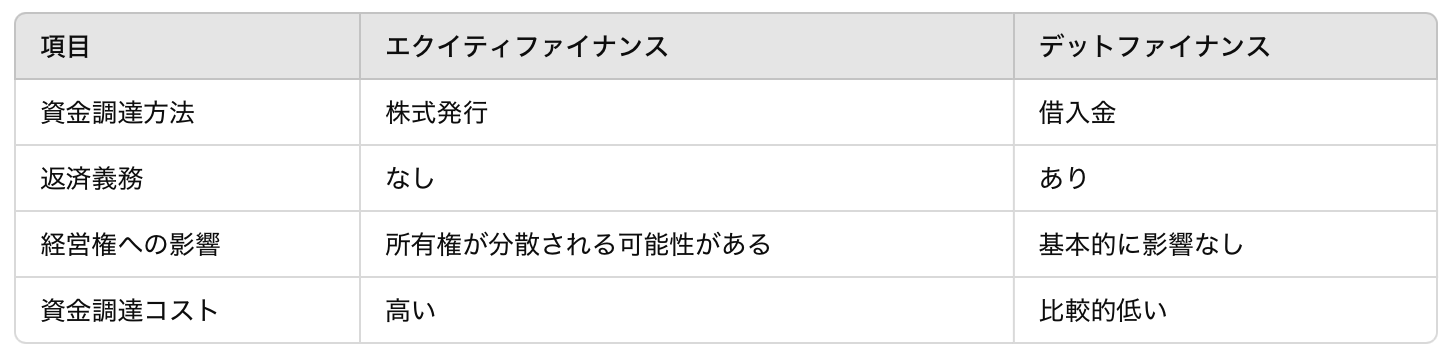

5. エクイティファイナンスとデットファイナンスの違い

5.1 資金調達の手法の比較

エクイティファイナンスとデットファイナンスの違いを以下にまとめます。

6. エクイティファイナンスの今後の展望

6.1 グローバル化とエクイティファイナンス

国際的な資本市場の統合が進む中、エクイティファイナンスはさらに重要な資金調達手段となると予想されます。

6.2 ESG投資との連動

エクイティファイナンスにおいて、ESG(環境・社会・ガバナンス)要素を重視する投資家が増加しており、持続可能な事業展開を目指す企業にとって有利な環境が整いつつあります。

7. まとめ

この記事を通じて、エクイティファイナンスの基本から応用までを理解していただけたかと思います。企業の資金調達戦略を考える際の参考になれば幸いです。